Xa sabemos que non deixa de ser unha tolería disas que se veñen aos miolos cando non hai cousa mellor que facer..., pero...

Xa sabemos que non deixa de ser unha tolería disas que se veñen aos miolos cando non hai cousa mellor que facer..., pero...

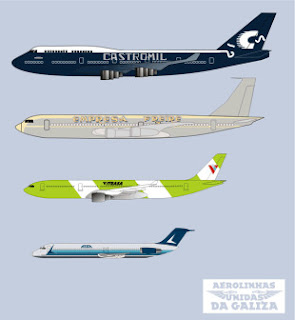

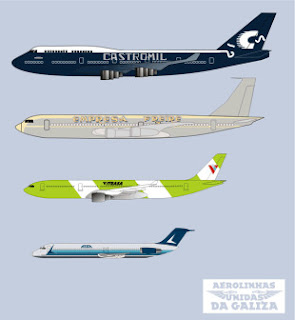

Non é posible cos cartos que se lle ían dar a Ryanair, (e a Vueling, e ao Papa e a tutti quanti diga que vai "promocionar" Galiza), crear a "nosa" propia compañía aerea de baixo custo?...

Os avións, ao comezo, poden ser alugados para non facer unha inversión desproporcionada, a fin de contas hai moito charter parado e disposto a ser alugado...

As rutas, orientadas a turismo de corta estancia, turismo cultural, relixioso, gastronómico, naútico ou de sol e praia, (non é a das Cies a mellor praia do mundo mundial para o xornal británico "The Guardian"?)...

A sede e a base operativa da hipotética compañía aerea galega, na Lavacolla, (por exemplo), pero non descartamos Peinador, Alvedro ou mesmo As Rozas, pero cos beneficios e gastos de funcionamento ficando na Galiza, (a administración, o handling, o catering, o mantemento dos avións, mesmo as nóminas do persoal e as dietas das xuntanzas do consello de administración)...

E de paso, (e case do que mais gosto), se pode tentar competir un pouco coas compañías de Michael O'Leary, (Ryanair), de Piqué, (Vueling), do catalanofobo de Air Berlín, etc...

A fin de contas, que ten Irlanda que non teña Galiza para crear eles Ryanair e nos estar a velas vir?... (aparte da independencia, que cecais sexa isa a cuestión)...

Pois proxectos así serían os que poderían financiarse dende unha institución financieira como a que promovemos...

Sería un sono poder facer realidade iste deseño de Panchez para Aduaneiros:

Nova Caixa Galicia é o nome comercial da caixa de aforros nacida como resultado da fusión das entidades Caixa Galicia e Caixanova. O nome co que rexistrou a súa inscrición é o de Caixa de Aforros de Galicia, Vigo, Ourense e Pontevedra.

Nova Caixa Galicia é o nome comercial da caixa de aforros nacida como resultado da fusión das entidades Caixa Galicia e Caixanova. O nome co que rexistrou a súa inscrición é o de Caixa de Aforros de Galicia, Vigo, Ourense e Pontevedra.